조기 은퇴는 많은 저를 포함한 많은 사람들의 꿈입니다. 은퇴를 위한 광대한 주제 안에서 4% 규칙은 대부분의 사람들이 걱정하는 문제인 얼마나 충분한 금액으로 은퇴할 수 있는 게 되는지 어느 정도의 기준을 만들어 줍니다. 그리고 72 법칙은 FIRE(조기 은퇴)를 위한 충분한 금액까지 걸리는 시간을 어느 정도 산정할 수 있게 됩니다. 막연히 목표도 없이 나아가기보다는 명확한 기준과 목표를 갖고 나아가는 것이 우리들의 조기 은퇴에 더 큰 도움이 될 것입니다. 오늘은 4% 룰과 72 법칙에 대해서 알아보려고 합니다.

<목차>

4%룰 (4% 법칙) 이란?

4% 룰 (4% 규칙) 이란?

4% 규칙은 간단하게 말해 퇴직자가 매년 저축한 금액에서 얼마를 인출해야 하는지를 결정할 때 사용할 수 있는 법칙입니다. 이 규칙의 목적은 수년간 전체 잔액을 안정적으로 유지하면서 4%의 수입원 역시 유지하는 것입니다. 어느정도 규모의 자산이 있다면 전체 금액에서 4%를 매년 인출해 사용하면 원금은 그대로 유지할 수 있다는 것에서 착안한 규칙인데 사실 최악의 경우를 제외하면 5%의 인출 율도 괜찮다고 하고 금리 상황에 따라서는 3%가 안전한 인출률이 될 수도 있다고 합니다.

하지만 세율이나 포트폴리오, 인플레이션과 같은 다양한 요인들에 따라 인출율에 영향을 미칩니다. 즉, 매년 같은 '4%'라는 인출률이 아닐 가능성이 훨씬 크다는 것입니다. 그럼에도 이러한 단순한 규칙 덕분에 퇴직 지출에 대한 대략적인 지침이 생기게 되어 계획이 훨씬 쉬워지게 되는 것에 의미가 있습니다.

4% 규칙의 위험성

4% 규칙은 위에서 설명하였듯 세율 조정이나 자산의 포트폴리오, 인플레이션 같은 외적 상황에 의해 인출율이 바뀔 수 있다는 위험성이 있습니다. 이 뿐만 아니라 나이가 듦에 따라 자연스레 증가하는 의료비 지출도 큰 영향을 줄 수 있습니다. 의료비의 경우 정확히 언제 어느정도의 비용이 발생할지 예측하는 것이 불가능하기에 조기 은퇴의 큰 위험 중 하나입니다.

시장의 변동성 역시 위험성 중 하나인데 경제가 은퇴자의 은퇴 후 일관되고 고르게 유지되지 않을 것이라는 것입니다. 호황을 누린다면 4% 이상을 인출할 수도 있겠지만 그렇지 않다면 4%보다도 훨씬 적은 인출률을 갖게 될 수도 있습니다.

또한 자산을 구성하는 포트폴리오가 위험 자산에 지나치게 많아 큰 변동성을 갖는다면 원금을 손실할 가능성도 있습니다. 그리고 주식과 채권 이외의 자산에 퇴직 자산이 투자되어 있다면 4% 규칙이 적용되지 않을 수도 있습니다.

따라서 4% 룰은 개인의 상황에 맞게 조금씩 조정되어야 할 것입니다.

72 법칙이란?

72의 법칙이란?

72의 법칙은 '복리로 운용하는 경우에 돈이 2배가 되는 기간을 알기 위한 계산식'입니다. 그 계산식은 '72÷금리'로 예를 들어 금리 3%로 운용했을 경우, 원본이 2배가 되기까지는 72÷3=24년 걸린다고 하는 계산이 됩니다.

이 계산을 이용하면 필요한 자금을 희망하는 시기까지 두배로 늘리고 싶은 경우 필요한 금리를 이용할 때도 사용할 수 있습니다. 예를 들어 10년에 자금을 2배로 늘리고 싶을 경우, 72÷10년≒7%의 금리로 운용할 필요가 있다는 것을 알 수 있습니다.

단리와 복리

72 법칙은 복리로 운용되는 돈에 관한 계산식입니다. 우선 '단리'란 맡긴 원본에만 이자가 붙는 것을 의미합니다. 100만원을 단리 5%의 금융상 품에 맡긴 경우, 1년간의 이자는 5만 원으로 몇 년을 맡겨도 연간 5만 원이라는 이자액은 변하지 않습니다.

이에 반해 '복리'의 경우에는 맡긴 원본에 대해 발생한 이자분도 맞추어 이자액이 계산됩니다. 예를 들어 100만원을 복리 5%(1년 복리)의 금융상품에 맡긴 경우, 1년 차의 이자액은 단리와 같은 5만 원입니다. 하지만 2년째의 이자액은 1년째의 이자액 5만 원을 합한 105만 원에 대하여 계산되므로 5만 2,500원이 됩니다.

72의 법칙이란 복리운용의 경우에 이용되는 산식으로, 수년에 자산이 2배가 되는지를 알 수 있습니다. 복리의 효과를 잘 활용하면 단리로 운용하는 것보다 효율적으로 자산을 늘릴 수 있습니다. 반대로, 복리의 사고방식은 모기지 등의 차입에 있어서도 적용되므로 상환 기간이 길어질수록 총상환액도 커진다는 점도 주의해야 합니다.

4% 룰과 72 법칙을 통한 예시 조기 은퇴(FIRE)

4% 룰과 72 법칙을 이용한 조기 은퇴의 예시를 들어보려고 합니다.

우선 본인이 필요한 한 달 소비액을 정해야 합니다. 저의 경우 도쿄 세타가야구에 거주하고 있고 월세로는 매달 80만 원(8만엔이지만 편의상 80만원으로 계산하겠습니다.)을 내고 있습니다. 그 외의 소비로는 대략 80만원 정도를 사용하고 있습니다. 이 경우 매 달 160만 원의 금액이 필요한데 1년에는 1920만 원의 돈이 필요하게 됩니다. 즉, 일정 자산을 주식과 채권에 넣어놓고 매년 1920만 원을 소비한다면 4% 룰에 의해 원금은 그대로 유지될 것입니다. 이 경우 4억 8000만 원이 주식과 채권에 들어가 있다면 매년 4%인 1920만원을 소비해도 평균적인 주식 상승률과 배당 수익으로 원금은 그대로 유지될 것이라는 계산입니다. 하지만 4억 8000만원이 모이기 전에도 조기 은퇴는 가능합니다. 이와 관련해서는 (파이어족의 뜻과 5가지 종류의 파이어족(FIRE족) 소개)를 참조해 주세요.

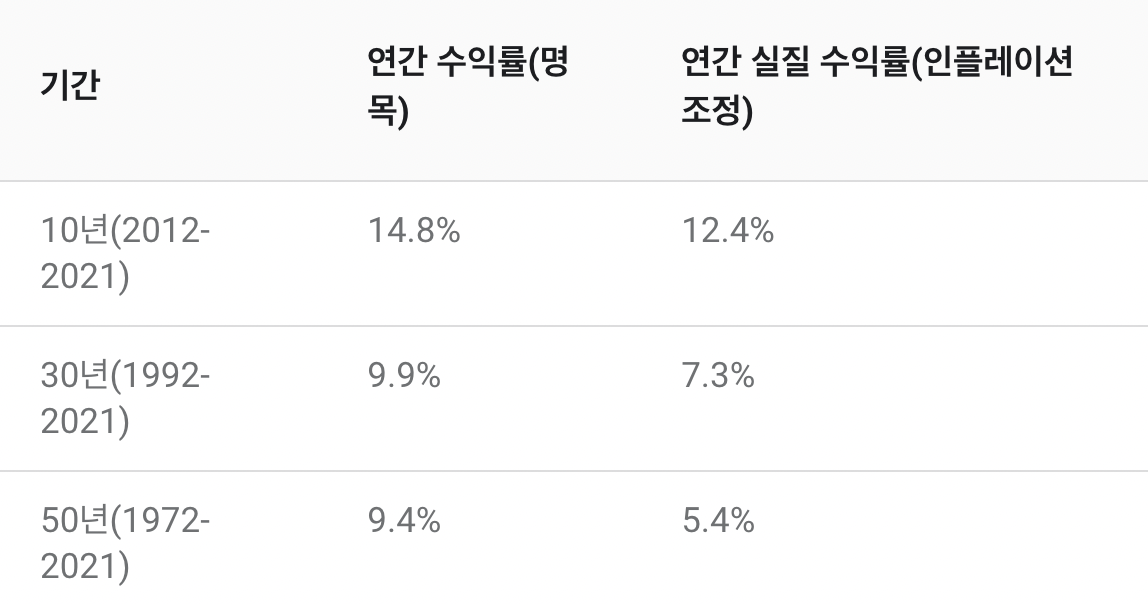

이번에는 72 법칙을 이용해 4억 8000만 원을 모으는데 얼마나 걸릴지를 계산해 보겠습니다. 물가 상승률을 조정한 S&P 500 30년 평균 수익률인 7.3%의 금리로 계산하면 72/7.3 = 9.86이 되게 됩니다. 현재 2억 4000만 원을 투자하며 꾸준히 7.3% 정도의 수익을 낸다면 대략 10년 후 4억 8천만 원이 됩니다.

저의 경우 아직 은퇴하지 않았고 매월 투자금액을 계속해서 늘리고 있기 때문에 이럴 경우엔 아래의 복리 계산기를 이용하시면 됩니다.

Compound Interest Calculator | Investor.gov

It's a great first step toward protecting your money. Learn more about an investment professional's background, registration status, and more.

www.investor.gov

스텝 1은 시작 투자금인데 제 경우엔 대충 5000을 입력해 보겠습니다. 달러 기준으로 계산되는데 원화로 계산하려고 하니 만원 단위를 절삭하는 것이 편합니다.

스텝 2는 매달 투자하는 금액과 기간(년)입니다.

스텝 3은 금리입니다. 저는 7.3%를 입력하겠습니다.

스텝 4는 복리가 발생하는 주기인데 년을 기준으로 합니다.

투자금이 5000 만원에 매달 100만 원을 적립식으로 투자하는 가정으로 15년을 투자하니 원금이 23,000만 원에 총자산은 45,247만원으로 원금이 2배로 늘어나는 복리의 마법이 발생합니다. 이 투자 기간은 길면 길수록 복리가 크게 발생하니 일찍부터 시작하는 것이 중요합니다.

위의 4% 규칙에서 계산하였듯 저의 소비 패턴으로는 대략 4억 8천만 원의 원금이 필요했는데 위의 계산대로 된다면 대략적으로 15년이면 조기 은퇴가 가능하다는 것을 알 수 있습니다.

물론 은퇴 금액은 본인의 소비 패턴에 따라 달라질 수 있습니다.

일본 거주 개발자의 일본 이야기

일본 거주 개발자 캣치 킴의 일본 이야기

pf.kakao.com

'투자 이야기' 카테고리의 다른 글

| [22개월 차] 미국 지수 적립 투자 계좌 공개. 기계식 적립 VS 하락시 적립 승자는? (3) | 2022.09.07 |

|---|---|

| 패시브 인컴이란? 패시브 인컴을 만들 수 있는 11가지 방법 (1) | 2022.08.26 |

| [21개월 차] 미국 지수 적립식 매수 투자 계좌 공개 - 바닥은 지났나...? (0) | 2022.07.30 |

| [20개월 차] 매달 미국 지수 적립식 매수 투자 현황 공개 S&P 500 (1) | 2022.07.03 |

| 코리아 디스카운트? 세계 국가별 주주 환원율은 어떨까? 주주들의 수익 증대를 위한 '한국에 제안' (2) | 2022.07.02 |